解读车险保费新改革,车主或将迎来巨大车险福利!

用车成本的构造是什么?保养、燃油、保险以及各种各样的路费、停车费等费用。但在众多用车费用中,汽车保险支出无疑是当中的大头,也是每年固定需要交付的费用。但基于不同车型、车价、车况、品牌等因素,汽车保险费用也有高有低,少则两三千,多则数万乃至数十万,而且最重要的是,基于你选择不同的险种和保额,车险费用也呈直线上升。

据统计,2019年全国保险公司车险保单数量累计4.97亿件,同比增长11.02%;保费收入累计达到8188亿元。与此同时,根据2019年H1中国互联网财险业务结构分析情况中指出,车险购买占比高达39%,相比意健险(人身意外伤害险和健康险的综合简称)还要高出9个百分点。从这一组组数据中可以看出,国人对于车险的重视程度已经超过了个人健康与其他财产,在巨额的保费收入下,显现出的不仅是庞大的用户基数,同时也是高昂的保费支出。但在今年,车险保费将迎来再一次综合改革,交强险、商业险保额均大幅提升,意味着将变相降低保费支出。

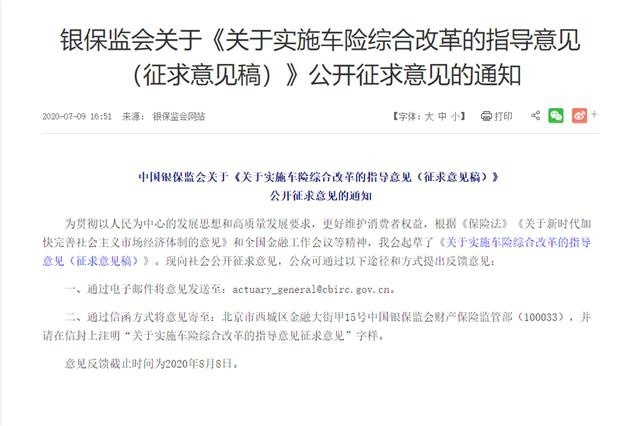

7月9日,银保监会发布《关于实施车险综合改革的指导意见(征求意见稿)》,并将于8月8日前向社会公开征求意见。这是继2015年和2017年后,国内第三次提出车险保费改革。而且最重要的是,此次车险保费改革为综合改革,不再是单纯的架构调整,而是直接从保费入手,深度优化车险保费结构,车险保费有望得到大幅度下调。

银保监会有关负责人强调,此次车险改革将以“保护消费者权益”为主要目标,通过提高交强险和商车险责任限额、合理下调附加费用率、优化无赔款优待系数等方式,缓解当前车险市场的高定价、高手续费、服务争议等问题。因此在此次车险改革中,“降价、增保、提质”将成为各改革阶段的核心目标。根据主要测算数据,预计改革实施后,短期内对于所有消费者可以做到“三个基本”,即“价格基本上只降不升,保障基本上只增不减,服务基本上只优不差”。但从实质意义上来看,此次车险保费改革会给我们带来哪些实质性的利好信息呢?下面就跟着小编一起来看一下吧。

关于此次车险保费改革,当中涉及到相当多的实质性利好信息,在征求意见稿中,对消费者有直接利好消息的主要有以下7条。

1、交强险总责任限额从12.2万元提升至20万元,其中关于死亡伤残部分的赔偿限额也从11万元提升至18万元,医疗费用赔偿限额从1万元提升至1.8万元,财产损失赔偿限额则维持在0.2万元不变。无责任赔偿限额方面则以比例进行调整,死亡伤残赔偿限额从1.1万元提升至1.8万元,医疗费用赔偿限额从1000元提升至1800元,财产损失赔偿限额维持100元不变。

从交强险的角度而言,我们可以分为两个层面理解。一是在财产损失赔偿方面,交强险依旧保持过去的限额不变,而这个限额实质上就是很多车主在发生小剐蹭等事故时,所使用的2000元交强险赔偿限额。二是上升到需要医疗赔偿的层面,各类的医疗费用及伤残赔偿限额提升,对于遇到严重事故的消费者有更好的医疗赔偿保障,同时从另一个角度来看,也有可能会影响到某些汽车险种的比重需求,例如座位险、意外险等。

2、调整交强险道路交通事故率浮动系数。根据不同地区交强险综合赔付水平,在道路交通事故率调整系数中引入区域浮动因子,浮动比率中的上限保持30%不变,下浮由原来最低的-30%扩大到-50%。

从政策中不难看出,交强险将迎来与商业险一样的保费浮动机制,保费浮动上限以30%为限且保持不变,也就是说即便一年出几次险,连续出几年,交强险的保费上浮也只会到30%。但相对的,交强险保费下浮扩大至-50%,提高对未发生赔付消费者的费率优惠幅度,也算是从侧面刺激车主规范行车,降低出保概率。

而交强险保费的浮动幅度主要按地区实行,不同地区的交通情况将对这一政策起着决定性的作用,假设你在拥车量较高的城市生活用车,伴随的是更高的事故风险,但为了能够进一步促进车主规范行车,就会下调交强险保费浮动幅度。反之,如果在一些道路环境比较轻松的城市,交强险保费下浮的调整幅度也会缩小。

3、引导行业将车损险在现有的保险责任基础上,增加机动车全车盗抢、玻璃单独破碎、自燃、发动机涉水、不计免赔率、指定修理厂、无法找到第三方特约等7个方面的保险责任。与此同时,支持行业开发车轮单独损失险及医保外用药责任险等附加险种。

车损险作为各个车险中的最大险种,每年所需交付的保费也是最高的。从目前的车损险赔偿定义来看,车损险赔付的范围相当广泛,包括外力损失、外物损失和自然灾害三个因素所带来的车损赔付。但相对的,在未达到相应的赔付要求时,某些特殊情况下所造成的车辆损失不纳入赔付范围,因此也出现了玻璃险、刮痕险、轮毂险等多个险种,随之而来的也是层层叠加的高昂保费。而此次车险保费改革也有望改变这一现状,将玻璃单独破碎、自燃、发动机涉水等险种归纳到车损险中,从占比而言,可以说是大幅度降低了消费者的保费支出。

4、提升商车险责任限额。结合经济社会发展水平,支持行业将示范产品商业三责险责任限额从5万-500万元档次提升到10万-1000万元档次。

第三者责任险也是众多车险中最为重要的险种之一,如果说车损险是为了赔付自己的,那第三者责任险就是为了赔付别人的。在一些相对繁华的城市中,基于其出现高档豪车的概率更高,因此在这些城市中的车主都会购买更高的第三者责任险。但随着第三者责任险的限额提高,这就意味着消费者可以用同样的保费享受翻倍的保额,拥有更高的保费保障,从侧面降低了消费者的保费支出。

5、进一步丰富汽车保险险种。推动保险行业制定新能源汽车车险、驾乘人员意外险、机动车延长保修险等险种。探索在新能源汽车和具备条件的传统汽车中开发机动车里程保险(UBI)等创新产品,制定包括代送检、道路救援、代驾服务、安全检测等车险增值服务险的示范条款。

此部分主要针对目前车险保障盲区,去制定更健全的汽车保险制度,尤其是对于新能源汽车而言,其更特殊的车辆结构难以适用传统车险,需要更多特定车险条例才能满足新能源汽车需求。例如针对新能源汽车三电核心和充电安全等问题,都有待更详细的险种进行支撑,进一步确保消费者的消费权益。

6、引导行业将商车险产品设定附加费用率的上限由35%下调为25%,预期赔付率由65%提高到75%。适时支持财险公司报批报备附加费用率上限低于25%的网销、电销等渠道的商车险产品。

车险产品附加费用率这一项主要针对的是保险公司本身的成本支出,也就是保险公司的营业成本、工资开支成本、企业管理费用等,附加费用率上限下调,意味着车险行业盈利规则会有所调整,从原则上压低成本,降低消费者的保费支出。而预期赔付率则是测算车辆赔付价值的重点所在,主要通过风险成本评估和保费支出进行测算,而随着与其赔付率提升,在风险成本值不变的情况下,只有通过降低保费支出来保证预期赔付率,从原则上也是降低消费者保费支出的一个好办法。

7、引导行业在拟订商车险无赔款优待系数时,将考虑赔付记录的范围由前1年扩大到前3年,并降低对偶然赔付消费者的费率上调幅度。

商车险无赔款优待系数,说白了就是我们常谈到的多少年不出险,来年买保险就能打多少折。目前的商车无赔偿系数规则如下:1、连续三年没有发生赔款则该系数为0.6;2、连续两年没有发生赔款则为0.7;3、上年没有发生赔款则为0.85;4、新保或上年发生一次赔款系数为1.0;5、上年发生2次赔款系数为1.25;6、上年发生3次赔款系数增加为1.5;7、上年发生4次赔款系数为1.75;8、上年发生5次及以上赔款系数则升至2.00。

而此次车险费改将赔付记录参考范围由前一年扩大到前三年,并降低对偶然赔付消费者的费率上调幅度,这就意味着无赔款优待系数将迎来新一轮改变,甚至整个判定规则都需要进行改变。从原则上来看,对于无赔付记录的车主而言是个不错的利益点。但基于目前还没有一个准确的衡量标准,所以在优待力度方面还有待进一步核实。

从种种改革条款中不难看出,汽车保险规则将迎来最大的一次改革,从明面的利益点上来看,对于车主而言无疑是天大的好事,随着保额提升、险种整合和保费下降,车主能获得的车险保障也变得更加全面。但目前这份《指导意见》只走到了向社会公开征求意见的阶段,还有很多细节上的东西仍有待更细化的政策来解答,但作为受保人的我们,这样的改革也确实值得我们关注和期待。

(图片来源网络,侵删)