理想、蔚来、小鹏财报大横评,到底谁更有潜力?

11 月对于在美股上市的造车新势力三巨头蔚来、理想和小鹏来说,是魔幻的一个月。10 月底至今,三家的股价暴涨接近 100%,市值也都挤进了全球车企市值排行前 20 名,三巨头之首的蔚来甚至一度成为全球市值排名前 5 的车企。

三家成立仅 5 年的车企都做了什么?以及他们想做什么?是什么让他们如此被资本市场看好?

刚好这三家的财报都发了,底裤也都亮了,对比了三家财报数据之后,我也发现了很多有意思的东西,所以这次我们干脆来个三家财报大横评,看看大家都花了多少钱,干了多少事儿,接下来都有什么规划。

交付量横评:理想单车交付量最高,蔚来品牌交付量最高

我们先看看这三家在汽车市场上的表现。

第三季度的 3 个月里,三家车企的交付量都在以较快的速度上涨,月增长率最低的也有 8%,最高的甚至超过了 30%,但是数据中最「干」的还是理想和蔚来。

7、8、9 三个月刚好是小鹏 P7 开始大规模交付的 3 个月,所以这里的交付量一定程度是积压订单的释放,交付量的多少更多取决于产能爬坡的速度。

而蔚来和理想现在的数据已是实时定单量的展示,这里的增长是实实在的增量。

也就是说,认可理想 ONE 和蔚来 ES6、ES8 车型的人也随着时间在持续增多,至于小鹏,我们还需要看到接下来数月的交付量才可以验证这一点。

如果把 10 月的交付量一起拉出来看,我们还可以得出一个结论:理想 ONE 的交付量仍然保持在非常猛的增长势头,而蔚来品牌的交付量增长势头也很强,而小鹏或多或少受到了一些特斯拉降价的影响。

由于国庆+中秋假期,10 月实际工作的交付日只有 17 天,比 9 月少了 5 天,所以在这种情况下能保证交付量持续走高,理想和蔚来都已经证明了自己的实力。

如果把数据拆分到车型来看,我们也可以三家在产品规划能力以及产品力上的体现。

蔚来

10 月蔚来的交付量增长至 5,055 辆,创下新高,同时 10 月也是 EC6 开始大规模交付的一个月,所以 10 月的交付量中包含了 EC6 积压定单的释放,在很多人眼里 ES6 的交付量下滑,也只是 5,000 辆/月的峰值产能限制,ES6 不得不把部分产能让给 EC6。

我不否认这一点,但是我仍然保留去年 NIO Day EC6 发布时候的判断,由于 EC6 和 ES6 的定位过于重合,这两款车不可避免地会出现左右手互斥的情况,虽然两辆车的合计交付量会在不断向好的市场里持续增长,但是在交付量上也大概率是 1+1<2 的水平。

当然,回头看看「FURY」项目(EC6 内部代号)当年 1.5 亿的预算,对蔚来而言这也是一个性价比非常高的项目了。

另一个值得关注的数据是 ES8 的月交付量已经连续 3 个月超过 1,000 辆,并且也在持续增长,这对于蔚来而言不仅促进了毛利增长,也进一步稳固住了「豪华品牌」的地位。

理想

如果刨除刚开始交付的 EC6 和非交付量主力的小鹏 G3,理想 ONE 是 10 月唯一一个交付量环比增长的车型,也是目前造车新势力中单月交付量最高的车型。

图片来源:中金公司研究部

图片来源:中金公司研究部

据中金公司研究部的统计和小鹏官方公布的数据,截至今年 9 月,理想汽车在全国的门店只有 35 家,远低于蔚来的 160 家和小鹏的 110 家。

也就是说,理想汽车在产品数量和门店数量占劣势的情况下,交付量已经在和另外二位同台竞技,而且目前来看并不落下风。

这也符合李想将理想 ONE 打造成爆款的逻辑。

小鹏

虽然 10 月确实少了 5 个交付工作日,从品牌交付量来看,小鹏是 10 月唯一一个下行的。不过拆分到车型来看,交付量下降的只是 P7。

显然,对小鹏汽车而言,10 月 1 日特斯拉 Model 3(参数"询价) 的那一波降价还是有影响的。对于中型、中大型 SUV 的理想和蔚来而言,定位差异明显的 Model 3 这次的降价并没有太大的影响。

小鹏汽车在 P7 产品规划上紧跟特斯拉,All in 长续航、自动辅助驾驶,车型定位也非常接近 Model 3,小鹏希望以车身尺寸、智能化、价格等方面的优势,抢占 Model 3 的市场。这种学习模范的方法虽然可以保证小鹏不会犯致命的错误,但学习模范之后也是要和模范同台竞技的,这也对 P7 的产品力提出了极高的要求。

当然,仅通过这一个月的下跌,我们还不能断言 Model 3 降价对 P7 造成了持续性的打击,毕竟市场还处在一个快速扩张的时代,只要产品力在就有机会。

三家的领导也在财报后的电话会议里放出了对 Q4 季度的预期。

除去已经公布的 10 月交付量,大家在 11 月和 12 月的平均交付量需求如下:

嗯,大家都给自己提出了更高的要求。

理想 ONE 依靠精准的产品定位,成为了造车新势力里月交付量最高的车型,并且保持了不错的增长势头。

小鹏虽然产品力不弱,但是起量阶段碰上劲敌 Model 3 降价,难免会有些被动。

蔚来在售车型最多,品牌总交付量最高,但是产品相对趋同,并没有因为车型多带来碾压级别的优势,不过这个优势也在逐渐扩大。

蔚来汽车创始人、董事长李斌还表示,到明年 1 月蔚来全供应链产能将达到 7,500 辆,这意味着蔚来已经在为季度交付 2 W+ 辆车做准备了。

这就是目前造车新势力三巨头在产品和交付量上的状态。

过完销量,我们再翻开财报,看看当前交付量的状态下,大家的财务数据都有什么亮点。

财报数据横评:毛利集体转正,一场资金效率的比拼

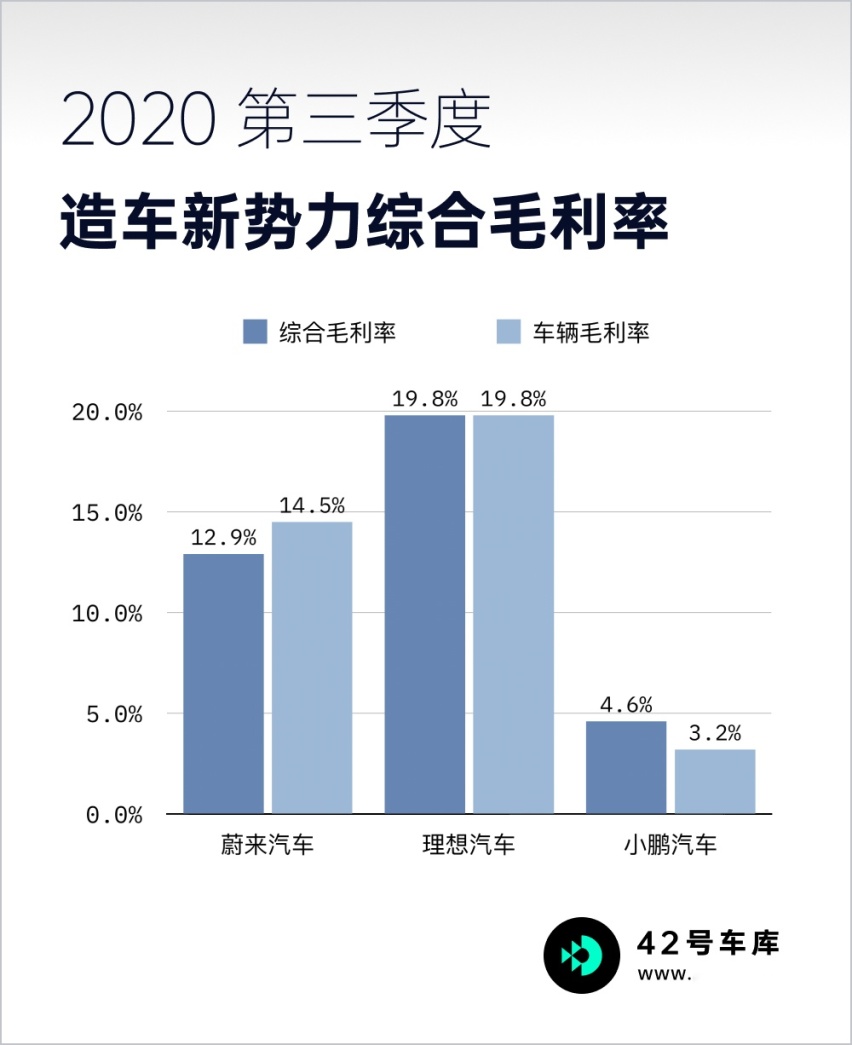

三家财报中最亮眼的数字是综合毛利率(括号内为车辆毛利率)。

蔚来成功实现了 2 位数的综合毛利,比去年 Q4 财报预计的时间提前了一个季度。

理想 19.8% 的毛利不仅是造车新势力三家中最高的,更是超过了不少传统汽车品牌。

而小鹏也成功实现毛利转正。

在蔚来和理想的财报中两家都提到,毛利率的提升主要得益于「车辆 BOM 成本的下降」以及「产量提升带来的单位制造成本下降」。随着交付量的走高 BOM 成本下降是趋势。

蔚来汽车财务副总裁曲玉在财报后的电话会议中提到,第三季度蔚来车辆的 BOM 成本下降了 7,000 元,这主要得益于电池包和电机成本的下降。

毛利率一直是车企财报中最核心的参数之一,毛利率的高低很大程度上决定车企自我造血的能力,今年年初的 2019Q4 电话会议中李斌表示,提高毛利率是蔚来汽车 2020 年的核心目标之一,蔚来有信心在第二季度实现毛利率转正,年底毛利率达到 2 位数目标。

显然,蔚来不仅做到了,而且提前一个季度完成任务。

同样看重毛利的还有理想,在 Q2 季度交付量「仅」6,604 辆的情况下,理想就实现了 13.7% 的车辆毛利和 13.3% 的综合毛利。

Q3 季度交付量攀升至 8,660 辆之后,理想的车辆毛利和综合毛利直接达到了 19.8%。

在交付量相比其他车企没有特别大优势的情况下,能够做到如此惊人的毛利,这意味着理想不仅有极强的成本控制能力,产品规划上的优势也让理想尝到了甜头。

在财报中理想汽车也表示,得益于理想一个车型只有一个配置的规划,公司在在软件迭代研发、供应商、内部效率三个方面可以做到特别高效。

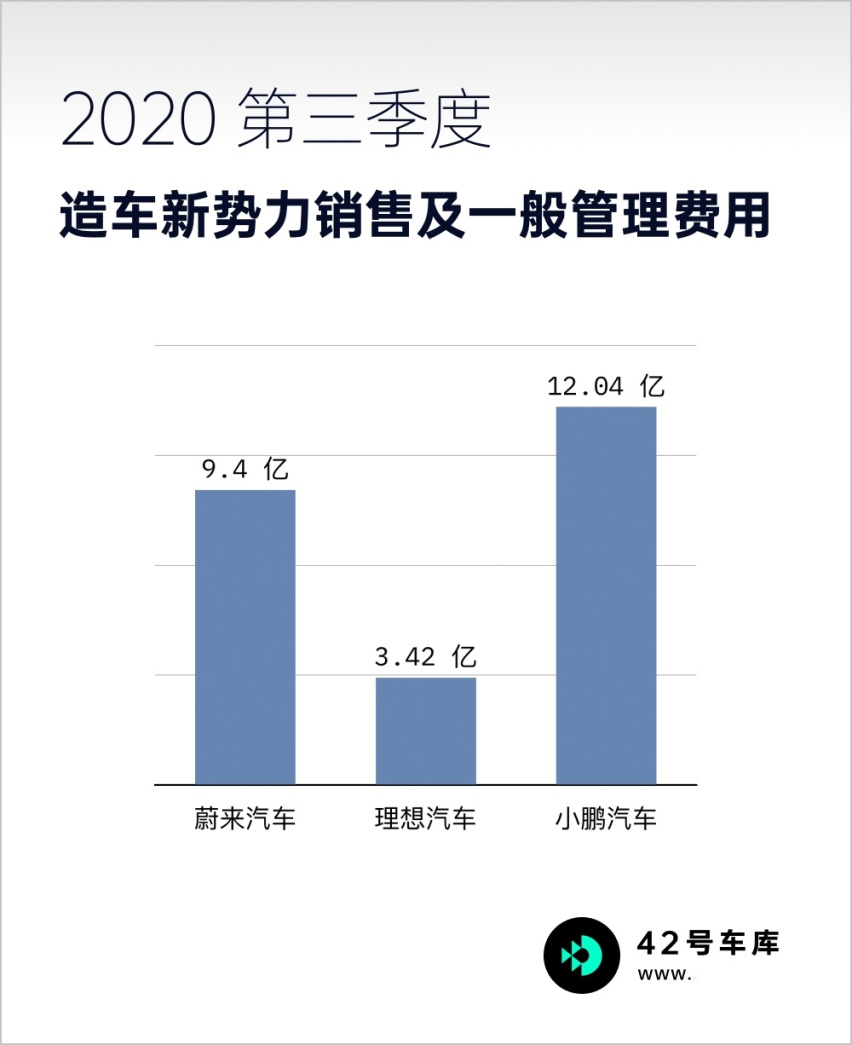

这里我们引入另一个数据作为佐证。

2020Q3 理想的销售及一般管理费用是 3.42 亿元,对应的交付量是 8,660 辆 也就是说对于理想而言每辆车的销售及一般管理费用是 3.95 万元。

同期的蔚来和小鹏分别是 7.7 万元和 14.03 万元。

小鹏的数据大家也不必太过惊讶,Q2、Q3 作为 P7 刚刚上市发布的时间点,市场投放和宣传肯定少不了,虽然在花钱的效率上没法和理想比,但是相比 2018Q3 ES8 刚刚上市时候 85.99 万的单车销售及一般管理费用还是低了很多的。

接着,我们再来看车辆销售收入。

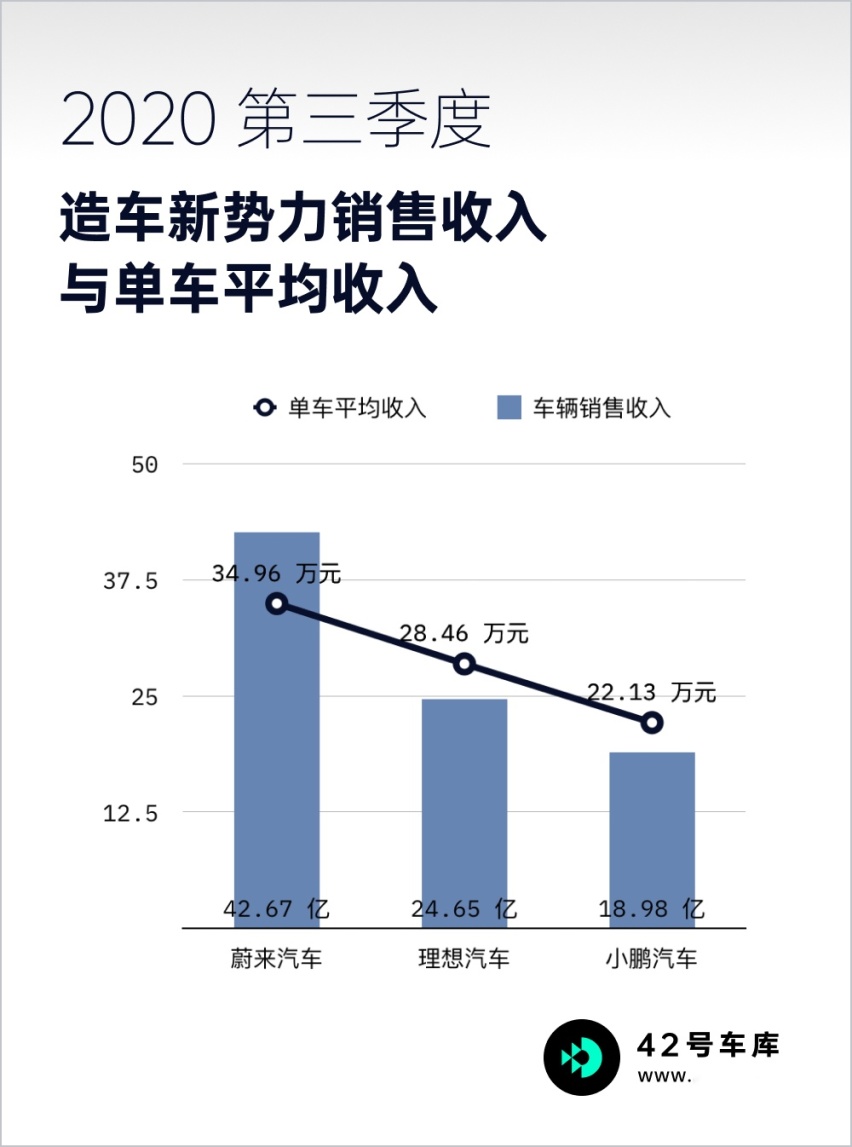

结合交付量来看,三家的单车平均收入分别为:

如果加上 13% 的增值税,蔚来的平均成交价接近 40 万元,理想超过 30 万元,小鹏超过 25 万元。

这对于成交价普遍低于 20 万的自主品牌而言,造车新势力们在电动化和智能化的转型的时间点,不仅弯道超车,还顺便完成了品牌向上。

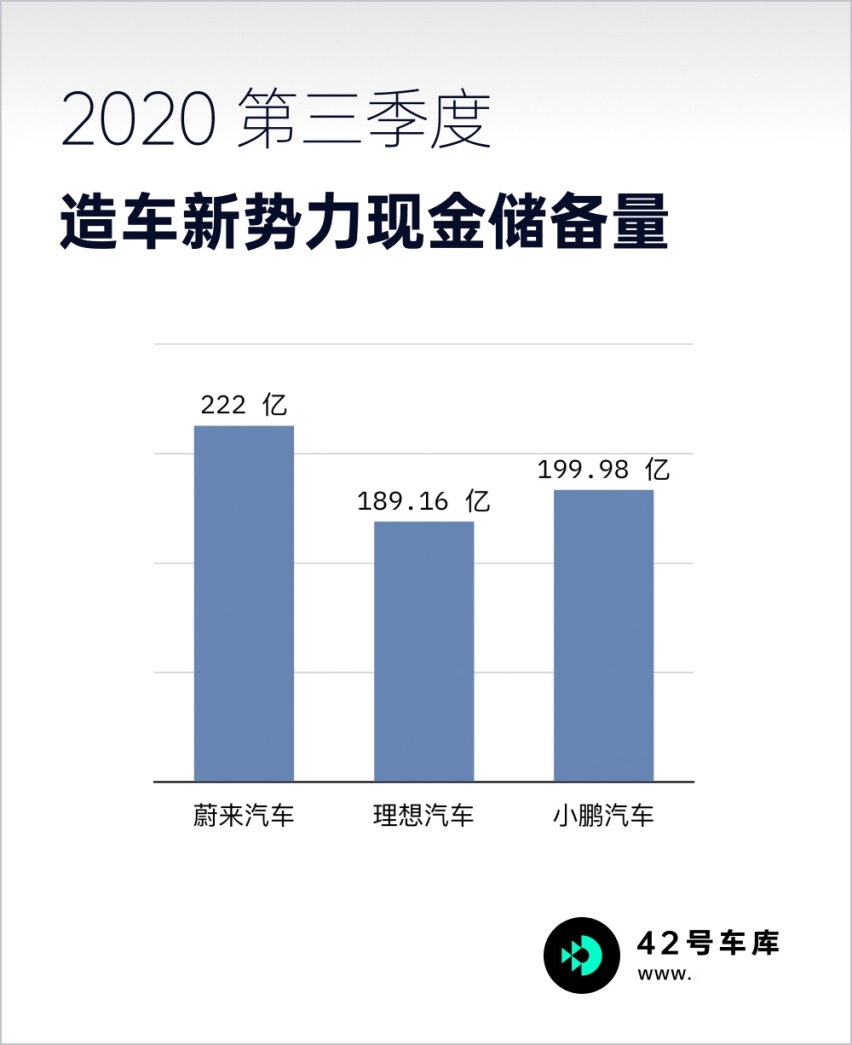

更关键的是蔚来、理想和小鹏每家手里都握着接近 200 亿人民币的现金储备,所以第一步走稳了,接下来大家该拼第二步了。

接下来的规划也是三巨头被资本看好的原因。

远期规划横评:共同聚焦自动驾驶

关于接下来的规划,三家车企的财报、电话会议中或多或少都提到了一些,我们先按品牌做一个归纳。

蔚来

蔚来计划在今年 NIO Day 上发布基于 NT 2.0 打造的轿车,同时李斌在电话会议中强调,NT 2.0 的核心是行业领先的量产自动驾驶系统。

关于 NT 2.0 到底采用什么芯片,李斌并没有透露,他希望在 NIO Day 上公布更多细节信息,但是可以保证的是这是行业最领先的解决方案,并且能够保证我们在将来几年也能够保持领先。

同时李斌高度认可了激光雷达的价值,认为激光雷达从技术方向上来讲是一个非常有意义的补充。

理想

理想则在电话会议中表示,到 2021 年上半年,理想汽车的自动驾驶团队规模将扩大 3 倍,目前理想已经将自有软件算法集成到 Nvidia 平台进行道路测试,并且取得了不错的结果。

在 2022 年,理想汽车将推出全新的车辆架构,可以实现 ECU、硬件传感器升级,以此逐步实现 L4 级自动驾驶。

小鹏

小鹏汽车虽然没有在财报及电话会议中透露太多接下来的发展规划,但是回顾一下 10 月 24 日小鹏汽车的智能日,其实也预告了小鹏接下来在自动驾驶方面的规划。

同时,在即将举办的 2020 广州车展上,小鹏汽车也将分享对下一代自动驾驶软件硬件体系的理解和思考。

综合来看,三家都把宝押在了「自动驾驶」领域。

而电池方面,三家的举动一如既往的是充分配合并利用供应商资源。

蔚来刚刚和宁德时代联合打造了 100 kWh 的 CTP 电池。何小鹏在电话会议中表示:「现在的电池厂商对于产能的准备已经又开始进入了下一个军备竞赛,我反而对于中长期电池一段时间内有更强的信心」。李想也在电话会议中表态,当 400 kW 快充技术产业上成熟之后,理想会推出纯电动汽车,不过现阶段大型 SUV、MPV 使用增程技术有非常大的优势。

既然大家都 All in 自动驾驶领域,我们现在再回头聊聊这三家都做了什么。

现阶段来看,理想 ONE 的辅助驾驶硬件是最简单的,虽然实现基础的 L2 辅助驾驶没有太大问题,但是接下来功能的发展也比较受限。

蔚来虽然在硬件上相对丰富,也在 9 月推出了基于高精度图的 NOP 领航辅助,但是 Mobileye EyeQ4 的感知芯片,在算力上的瓶颈也决定了其不可能实现更高阶的辅助驾驶了。

而小鹏这一步走得比较超前,P7 上搭载了目前能买的算力最高的英伟达 Xavier 自动驾驶芯片,并且配备了极其丰富的感知硬件。

如果说这是小鹏汽车在自动驾驶上的第一步,那这一步已经把另外二位远远甩在身后了。

而为了在下一个阶段不落下风,理想找来了前伟世通首席架构师王凯,担任公司 CTO 全面负责智能汽车相关技术的研发和量产工作,包括电子电气架构、智能座舱、自动驾驶、平台化开发和 Li OS 实时操作系统等。

并且,在今年 9 月宣布与英伟达、德赛西威达成战略合作,下一款全尺寸 SUV 上将使用英伟达 Orin 自动驾驶芯片。

蔚来也将自动驾驶的重要性提高到了一个全新的高度,不仅在 2020 年 8 月将前 Momenta 研发总监任少卿收入麾下,同时通过增发股票募集 17 亿美元资金,而这笔钱的主要用途就是用于自动驾驶相关技术研发。

虽然李斌还没有透露 NT 2.0 平台会采用什么芯片,但是为了满足保证蔚来在将来几年也能够保持领先,能选的芯片其实不多,下一步的厮杀必然是十分激烈的。

写在最后

2020 年汽车行业在疫情的影响下,命运多舛,而造车新势力们却靠着自己独到的眼光和有实力的产品在 2020 年都实现了产品、股价、毛利等多方位的突破。

虽然在数据上 3 家开始趋同,但是在发展思路上却兵分三路。成立至今这三家除了上文提到的销量数据、财务数据以外,其实做了很多不一样而且了不起的事儿。他们的品牌建设思路、产品规划思路、现有成就等等方面都值得思考,不过篇幅受限,这个我们下次再聊