“特斯拉们”集体疯狂的背后,是纯电动汽车市场泡沫吗

进击的小鹏,“特斯拉们”的狂欢

北京时间8月27日晚间,小鹏汽车(股票代码“XPEV”)在纽交所正式挂牌上市,成为继蔚来汽车、理想汽车之后第三家在美上市的造车新势力企业。至此,国内三大造车新势力在美胜利会师。

小鹏汽车发布的IPO公开发行方案显示,因投资者需求强劲,于8月26日结束的认购异常火爆,最终的发行价定为每股15美元,高出此前招股书中所写的每股11-13美元的定价指导区间,并远远超过了蔚来每股6.25美元和理想每股11.5美元的IPO定价。

单股定价、发行规模及IPO市值均超出预期,15美元的定价甚至还让小鹏汽车一举成为全球新能源汽车史上最高的IPO。此外,小鹏汽车首次公开招股发行9973万美国存托股,在原计划8500万股的基础上增发了近1500万股;募资总额约17.2亿美元,超出招股书预计的最高值12.71亿美元,最终的IPO估值约110亿美元。

截止周四收盘,小鹏股价大涨41.47%,报21.22美元,市值达149.6亿美元(约合人民币1029.5亿元)。这是长安汽车(482.2亿元)的两倍还多!

要知道,小鹏汽车成立仅仅6年,截至2020年7月,旗下车型累计交付也不过20707辆,相较于传统车企可用“产销极低”来形容。不仅如此,高负债(2018-2020上半年累计154.9亿元);连年亏损(2018-2020上半年累计58.65亿元);负值毛利率(2020上半年-3.6%)的财务状况可谓“负”重前行。

那么问题来了:产销极低、高额负债、持续亏损和负毛利率的小鹏汽车,为何还能在资本市场受到热捧,收获超高的定价与估值呢?

这跟当前的纯电动汽车市场大环境密切相关。事实上,不仅仅是小鹏汽车,蔚来汽车和理想汽车的市值同样可观。

8月27日,截至当地时间周三美股收盘,蔚来(NIO)股价周三再度大涨14.69%,首次站上20美元关口,收盘总市值超240亿美元。今年以来,蔚来股价累计涨幅高达409%。理想的股价大涨28.25%,报收于23.38美元,公司市值达到近200亿美元,均创上市以来新高。

而这些,在特斯拉面前终究是小巫见大巫。

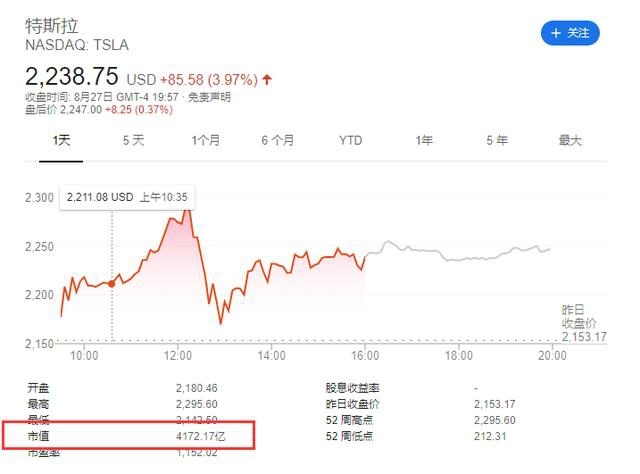

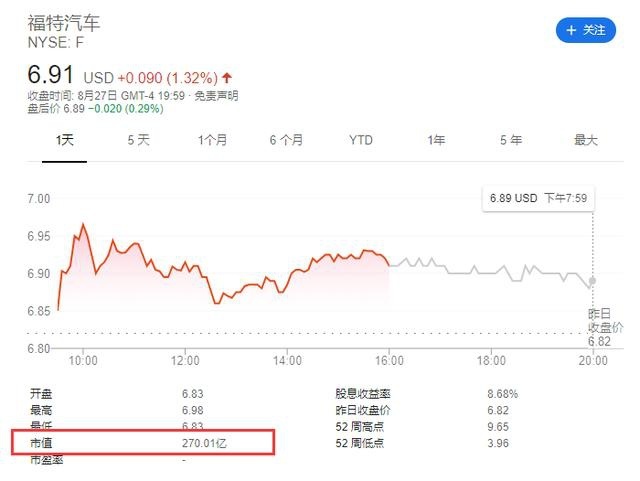

进入2020,特斯拉的市值便如同坐上了SpaceX的火箭一样开启了狂飙模式。自今年7月市值超过丰田之后,特斯拉便一直稳坐全球市值最高车企的宝座,截止最新数据,特斯拉市值4172.17亿美元,远超第二名丰田的2179.65亿美元,相当于15个福特,48个雷诺。

如今,对特斯拉来讲,一天涨出一个福特已不足为奇。丰田、大众全球销量超千万辆如何?净利润超千亿元如何?拥有百年发展历史又如何?这些在进击的特斯拉面前,统统不是事儿。

眼下,只能以“疯(不)狂(解)”来形容以特斯拉为代表的纯电动汽车公司的市值表现。就连与之关联的供应链公司也纷纷坐收渔利,共同上演纯电动汽车市场的资本疯狂。这就不难理解为啥小鹏汽车一上市便获得了远超预期的市场表现。

“特斯拉们”不仅在产品和理念上颠覆传统,也在市值的表现上截然不同。这跟体量无关,跟盈利无关,甚至跟品牌无关,似乎只要搭上了这条大船,便可以乘风破浪,若再给点超出预期的表现,则将更加疯狂。

特斯拉的疯狂,美股的疯狂

现在回到之前的问题:到底是什么在助推纯电动汽车市场资本集体疯狂?纯电动汽车公司市值高速狂飙的背后,到底是风口还是泡沫?

这,还是得从行业的风向标——特斯拉说起。

关于特斯拉股价和市值的合理性一直备受争议,特斯拉的股价走势也引发了人们对资产泡沫的担忧。早在特斯拉市值突破2000亿美元的时候,“股神”巴菲特就公开表示过不会投资特斯拉。一位美股交易员曾表示,哪怕特斯拉代表了电动车的未来,目前的估值也并不合理,一年仅交付几十万台车(市值)却超过销售千万台车的丰田,说明其估值严重虚高。

还有相当一部分华尔街空头对特斯拉“矢志不渝”。7月份的做空头寸增至199.5亿美元,有望成为有史以来第一只空仓头寸突破200亿美元的股票,仍旧是华尔街空头们的最爱。(一般空头占比极高的股票容易造成扎空的情况,当股票上涨时,空头急于买入股票平仓,将进一步拉高股价。)

即便如此,特斯拉的股价依旧如脱缰的野马,在一片质疑和看衰声中越挫越勇,为何?空头平仓拉高股价是一方面,大量散户的涌入是另一方面。

有专业人士分析了美股券商的财报发现,这些券商Q1的注册、入金人数均创下历史新高。相较于机构用户,散户更加非理性,而散户持仓多的标的更容易暴涨暴跌。不禁让人质疑:特斯拉的暴涨究竟是投资者坚信特斯拉的公司价值所做出的理性决策,还是大量“热钱”涌入美股市场以后引发的疯狂投机行为?

支撑特斯拉上涨另一原因就是纳入标普500的预期,追踪标普500指数的基金至少有4.4万亿美元,如果被纳入标普500指数,被动资金也将有购买特斯拉的需求,成为拉高特斯拉股价的另一大推动因素。

在确定特斯拉的股价和市值是否虚高之前,我们还需要认清另外一个大的市场背景,那就是美国科技股的集体爆发。为啥是“科技股”呢?因为我们不能以传统的眼光看待特斯拉,它同时还是一家科技公司。准确的说,当前的造车新势力都存在一定的科技公司属性。

2020,新冠疫情的爆发,让美国经济严重衰退,失业率暴增,国内矛盾激化,如此背景下,美国股市却逆向表现的异常繁荣。尤其是以苹果为代表的科技公司,市值更是屡创新高。有分析认为,疫情让投资者纷纷聚集在各大科技公司身边,因为他们坚信后者在经济灾难之下风险最小。

苹果、微软、亚马逊、谷歌等科技巨头纷纷迈入万亿美元市值俱乐部,苹果市值更是站上了2万亿美元高度,成为全球市值最高的公司。外加上市值8000亿+美元的facebook,五家公司市值加起来就已经占了标普500强总市值的近四分之一。

当前,美国上市的科技公司总市值超过110万亿美元,相比之下,全球GDP也才140万亿美元。美国的科技股是否存在泡沫的问题,值得细品。

此外,我们需注意一个重要的词:市盈率。也称“本益比”、“股价收益比率”或“市价盈利比率,是指股票价格除以每股收益的比率。

一般来说,市盈率水平为:

<0:指该公司盈利为负

0-13:即价值被低估

14-20:即正常水平

21-28:即价值被高估

28+:反映股市出现投机性泡沫

美股五大科技公司当中,市盈率最低的也有大约30,而市盈率最高的微软则达到了37,该公司上次拥有如此水平的估值,还要回溯到二十年前互联网泡沫的高潮时代。然而,五强与特斯拉相比依然是小巫见大巫,后者市盈率居然达到了10000。

那特斯拉是否存在投机性泡沫呢?这个困扰了无数人的问题,看似一目了然。但当相当一部分专业研究人士都对此表示疑惑和不解的时候,我等凡人就更没有理由去确信它就是那么一回事儿了。

目前,投资者的心理已经陷入了分裂。这场涨势绝不缺少怀疑者,尤其是在投资专家当中。“如果在年初,你说这种疾病(新冠)将形成全球大流行,造成可怕的衰退,或许还有人相信,但是如果你接下来说股市会处在现在的水平,恐怕就没有任何人会相信了。”PGIM旗下QMA首席投资策略师基恩(Ed Keon)就高呼看不懂。

抛开市场的因素,当前美国股市的空前繁荣还与美联储和美国国会的刺激政策相关。这其中的游戏规则,更是99%的人都难以明了的。

值得注意的是,8月,美国股市的市盈率水平已经来到了13年高位。而对于美国股市是不是泡沫,金融大鳄索罗斯已经发出严重警告:美股目前处在自“二战”以来最严峻的时刻,并且表示自己不会参与目前的美股。

另一位投资界的泰斗巴菲特虽然没有说话,但其行动亦表明,同样对股市不看好。伯克希尔哈撒韦的最新财报数据显示,巴菲特已经清空了一堆股票,现金储备达到近1466亿美元,折合人民约1万亿元,并创历史新高。

那么,当前的美国股市存在泡沫吗?身在其中的各大科技公司存在泡沫吗?特斯拉存在泡沫吗?让人瞠目结舌的市场表现似乎已经让答案很明确了。

结语

可以肯定的是,当前的纯电动汽车产业是“风口”没错,也正因为如此,带给了市场信心和“特斯拉们”良好的表现。但不排除当前的市场存在“泡沫”的较高可能性,只是相较于其他市场,背靠政府支持和发展大流,纯电动汽车市场具有更好的抗性。

小鹏汽车上市,为企业发展翻开了新的一页,同时也迎来了新的挑战。良好的开局和昂贵的IPO只是暂时的“输血”,企业唯有做好产品,不断创造市场价值,具备独立“造血”的能力,方能在残酷的市场竞争中长久的生存亦或繁荣下去。

未来,身处同一条船上的“特斯拉们”不可避免的需要面对“一荣俱荣,一损俱损”的未知局面。我们衷心祝愿,小鹏汽车“鹏”程万里,造车新势力们前程似锦。